来源:IT桔子(ID:itjuzi521) 作者:冬雪 编辑:Judy

谁在为国内 CRM 行业保驾护航?

在《 红杉、腾讯、高瓴都在投,但这一赛道至今没有诞生一家巨头 》中,我们以近三年频繁获投的国内 CRM 公司为基点,探讨当全球最大的 SaaS 软件服务公司 Salesforce 解散中国区直销团队后,中国 CRM 领域的「优等生」们是否有机会突出重围?

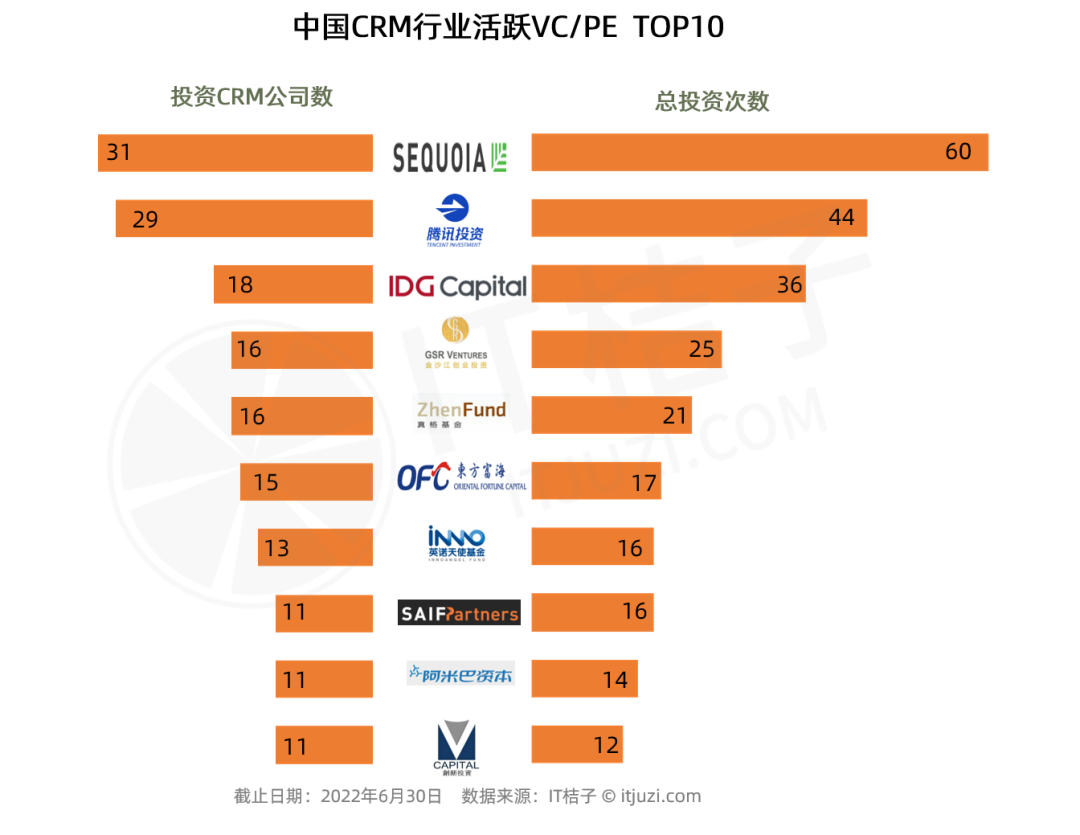

这篇我们将从资本角度,试图发现在 CRM 突围的路上,谁在为他们保驾护航——这一队伍其实已经足够庞大:据 IT 桔子统计,合计有 1100+资本在 650 家左右中国 CRM 公司中投资 2200+次。而这其中较活跃的投资方依然要属红杉中国、腾讯……

IT 桔子数据显示,中国 CRM 行业活跃投资方 TOP10 分别为:红杉中国/红杉种子基金、腾讯、IDG 资本、金沙江创投、真格基金、东方富海、英诺天使基金、赛富基金、阿米巴资本、深创投。

活跃投资方中,红杉中国(包含红杉种子基金,下同)合计投资国内 CRM 企业已超过 30 家,腾讯紧随其后,为 29 家。排在第三的 IDG 资本相比红杉中国和腾讯,明显属第二梯队,其合计投资国内 CRM 企业 18 家;IDG 资本之后的金沙江创投和真格基金均为 16 家;活跃投资方第 6-10,投资国内 CRM 公司集中在 10-15 家。

红杉中国在 31 家中国 CRM 企业中总投资出手 60 次,腾讯则是在 29 家中出手 44 次。

红杉中国多次投资的中国 CRM 企业有销售易、特赞、店匠科技、容联云通讯等;腾讯多次参投的项目还有明略科技、销售易、微盛、鲸灵集团、Convertlab 等。

对比 CRM 领域最活跃的两大投资机构,红杉中国更多的是从财务投资的角度考虑。而对腾讯来说,TOB、SaaS 均是其发展产业互联网的重点布局领域,近些年更是孵化加投资并举,利用微信这一交流场景,打造企业服务生态闭环。

如其 2016 年成立腾讯企点,并在之后陆续成为社交化客户关系管理软件 EC 六度人和企业微信 SCRM 服务商尘锋信息大股东等。而对被投企业来说,其业务本就是依赖微信生态,与腾讯也较容易实现业务协同。

我们也发现有几家 CRM 企业同时获得红杉中国和腾讯的多次加注。

移动 CRM 客户关系管理系统销售易成立于 2011 年,截至今年 8 月,销售易合计完成 9 轮融资,总融资金额超 18 亿。

销售易的融资可分成 3 个阶段。

首先是 2013 年-2016 年,该阶段红杉中国和经纬创投是其背后最大的支持方。红杉中国在 2013 年投资其数百万美元 A 轮融资,第二年又投资数百万美元 B 轮融资,到 2015 年销售易获 1500 万美元 C 轮融资,红杉中国和经纬创投是投资方,第二年经纬又联合真格基金参投销售易 1 亿元 C+轮融资。

时间来到 2017 年,也就是第二阶段的开始——标志是腾讯的入股。2017 年初腾讯领投销售易 2.8 亿元 D 轮融资,红杉中国、经纬等跟投。这也是腾讯首次加入销售易的投资方阵营。之后两年时间,腾讯又分别投资销售易 1 亿元 D+轮融资和 1.2 亿美元 E 轮融资。据报道,完成 E 轮融资后,腾讯已成为销售易的最大单一股东。

不过,也是在 2017 年这轮融资后,销售易近 2 年时间未有公开获得新融资。直到 2021 年 9 月,销售易获一笔 7000 万美元战略投资,这也是其截至今年 7 月的最新一轮融资。

红杉中国和腾讯均多次参投的除销售易外还有微盛和云徙科技。

在企业微信第三方服务商微盛过往投资方中,红杉中国出现 2 次,腾讯出现 3 次。据悉,自 2015 年起,微盛便 ALL IN 腾讯生态,一直携手腾讯深耕 ToB 服务领域。天眼查数据显示,截至目前,微盛创始人杨明是微盛大股东,持股 43.3%,腾讯合计持股 25%,红杉中国持股 14.4%。

消费者数字体验中台解决方案服务商云徙科技成立于 2016 年,2018 年其获红杉中国领投的 1.5 亿元 A+轮融资;到 2021 年腾讯首次战略投资云徙科技,此轮融资结束,腾讯持股 3.7037%。去年 10 月云徙科技再获近亿美元 D 轮融资,腾讯和红杉中国均为参投方,天眼查最新数据显示,云徙科技 CEO 包志刚持股 17.3865% 为最大股东,红杉中国持股 13.2%,腾讯持股 4.067%。

IDG 资本在中国 CRM 领域投资 18 家公司,共出手 36 次。

IDG 资本是纷享销客的伯乐,同样也是坚定的支持者。据悉纷享销客在 2012 年 9 月上线,上线之后不久便遇到资金问题,创始人罗旭找了不少投资机构,都吃了闭门羹。找到 IDG 资本牛奎光时,牛奎光认同罗旭的理念,由此在 2012 年 7 月,纷享销客获 IDG 资本 300 万美元 A 轮融资。之后至 2016 年,纷享销客分别完成 B 轮、C 轮、D 轮、E 轮融资,IDG 资本均有参与。

2016 年 7 月纷享销客再获骊悦投资和华联长山兴 7000 万美元 E+轮融资,投后估值 10 亿美元,荣升为独角兽企业。到 2020 年,纷享销客再获数亿元战略投资,IDG 资本再次参与其中,足可见 IDG 资本对纷享销客的持续看好。

之后,纷享销客也在 2021 年获鼎晖投资数亿元 F 轮融资,今年 5 月获中软国际近亿元战略投资。投后估值约 125 亿元。

IDG 资本大力支持的 CRM 企业还有微信直销服务商直客通。直客通成立于 2014 年,2015 年完成天使轮和 A 轮融资,2016 年 IDG 资本加入直客通投资阵营,领投其 1000 万美元 A+轮融资,之后又参与其 B 轮 1.1 亿元融资、B+轮数亿元融资、3 亿 C 轮融资。

另外,IDG 资本还 3 次投资趣开单、鲸灵集团、加推科技;2 次参投智齿科技、携客云、钛动科技及万维思源。

金沙江创投在 16 家 CRM 企业中投资 25 次;真格基金则是在 16 家 CRM 公司中出手 21 次。

销售科技领域 AI 企业服务商循环智能成立于 2016 年,截至今年 8 月,合计完成 6 轮融资。其融资过程也可以简单分成两部分,第一部分是 2016 年-2019 年,合计完成 3 轮,金沙江创投未缺席任何一轮;第二阶段则是 2020 年-2021 年,也是 3 轮融资,红杉中国加入并连投 3 轮。

真格基金多次参投的销售易,是红杉中国和腾讯也多次参投的 CRM 项目,在销售易的融资历程中,多次出现的资本还有经纬创投。企业服务是经纬创投重点关注领域,其在 8 家 CRM 企业中投资 17 次,多次参投领健、太美医疗、销售易和语忆科技。

除此,中国 CRM 行业活跃投资方还有东方富海、英诺天使基金、赛富基金、阿米巴资本和深创投。这 5 大资本多次投资同一家 CRM 公司的概率并不高。

东方富海合计投资 15 家国内 CRM 企业,多次落子同一家的仅数字营销零售服务商智慧图和生命科学行业销售自动化管理 SaaS 云势软件两家。

英诺天使基金投资 13 家 CRM 企业:数据化直播电商产业服务商宇宙猫自 2019 年成立至今合计完成 3 轮融资,英诺天使基金均参投。移动营销服务平台很快,成立于 2015 年,其唯二的融资均发生在 2016 年,分别为数百万天使轮和 A 轮,英诺天使基金同样均参投。

赛富基金合计投资 11 家国内 CRM 企业,但其多次参投的就有 5 家,分别为智慧云客服解决方案服务商小能科技、生命科学产业数字化运营平台太美医疗科技、O2O 体验营销服务提供商趣拿、数据智能服务商每日互动、社交化客户关系管理软件 EC 六度人和。其中太美医疗科技还被经纬和腾讯多次投资;EC 目前的大股东为腾讯。

成立于 2011 年的阿米巴资本也是国内 CRM 领域活跃投资方,阿米巴资本专注中国企业服务及新一代信息技术行业的风险投资,在国内 CRM 领域投资 11 家企业,其中 2 次投资 ABM 智能获客云平台火眼云、电商数字营销整体解决方案多准数据及 AI 解决方案提供商百应科技。

深创投在国内 CRM 领域的投资延续其以往风格,即以投资一次为主。其同样合计投资 11 家 CRM 企业,多次参投的仅企业营销服务商小蚁数智一家。

整体来看,国内 CRM 领域活跃投资方已经聚集了红杉中国、腾讯、IDG 等明星资本,但活跃资本投资 CRM 企业差距还是比较大,前两大机构接近 30 家,到第 5 左右就已低至 10 家左右。而且活跃资本虽都有较为偏向且多次下注企业,以寻求较大的占股比例。

在 CRM 领域或者更大一些的 SaaS 领域,其投资在 2017 年-2020 年走低一段时间,也导致整个行业融资一直没有到一个爆发的转折点。

近两年互联网产业尽显疲态,产业互联网却成了企业降本增效的关键。在各行各业进入存量竞争的时代,提高经营效率、精准营销成为企业面临的一大考。另外疫情加速 SaaS 渗透,再辅以数字化转型的大背景,以上都为 CRM 行业发展提供了流量红利和政策红利。CRM 赛道这些被多次投资的头部公司,整体规模依然不至于形成较大的市场占有率。

正如纷享销客创始人&CEO 罗旭所说,最持久的红利不是政策红利、流量红利,而是价值红利和能力红利。

SaaS 终归是一个慢生意,是一场马拉松式的长期坚守,可持续增长的背后依然要回归 SaaS 企业自身的能力建设。