来源|青桐资本(ID:qtziben)

404亿市场规模,2家头部公司上市,在全民“燃烧我的卡路里”中,居家健身成为近2年的热门赛道之一,受到创投的持续青睐。但这是否只是去年疫情推波助澜下的短期繁荣?2020年居家健身有何新特征呈现?在众多涌现的新项目中,资本的考量点又有哪些呢?

青桐资本持续关注消费赛道,累计助力55+项目完成融资。撰文前,我们先后与50+业内投资人、创始人进行访谈,通过观点碰撞,试图展现2020年居家健身赛道背后的“机”与“变”。

本文,我们重点聚焦3个部分:第一,对融资事件的梳理,看资本频频出手背后的喜好与趋势;第二,5大维度,清晰勾勒2020年居家健身行业的新特征;第三,探讨资本在该赛道的投资逻辑,在硬件、内容、市场层面的考量。

居家健身,客厅里的“自律”生意

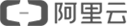

我国健身产业发展已逾40年,行业较为成熟。2019-2020年,居家健身成为创投热词,市场持续高速增长,去年2-3月疫情中呈爆发态势。据头豹研究院数据,2019年中国居家健身市场规模达281.5亿元,5年间年复合增长率高达35.5%,2021年预计可达404亿元。居家健身从成熟的健身赛道中脱颖而出,“一枝独秀”,成为新的赛道机会点。

资本市场上,居家健身同样表现亮眼,已先后跑出头部上市公司。2019年美国Peloton率先成功IPO,去年其股价高达443.8亿元,同比涨超550%;国内,舒华体育也于2020年登陆A股。

再看一级市场,Keep于2021年1月完成F轮3.6亿美元融资,打响了开年“第一枪”。纵观2019-2021年1月的融资事件,国内共发生21起,其中,2019、2020年分别10起。

青桐资本总结发现,其融资主要呈现3大特点:1)多个项目接连完成数轮融资,Fiture、金史密斯相继融资3轮,Keep完成2轮。可见,资本持续加码居家健身赛道。2)软硬件结合的项目更受欢迎,共有14起融资。3)资本看该赛道的逻辑,主要从二级市场对标一级,在国内寻找类似Peloton的标的。

居家健身赛道崛起,是否只是疫情催生下的短期爆发?业内投资人对此也存疑。通过与50+投资机构、创始人的交流、分析论证,青桐资本认为:

第一,居家健身从成熟的健身行业中脱颖而出,且在移动端推动下,一直能保持稳定增长;

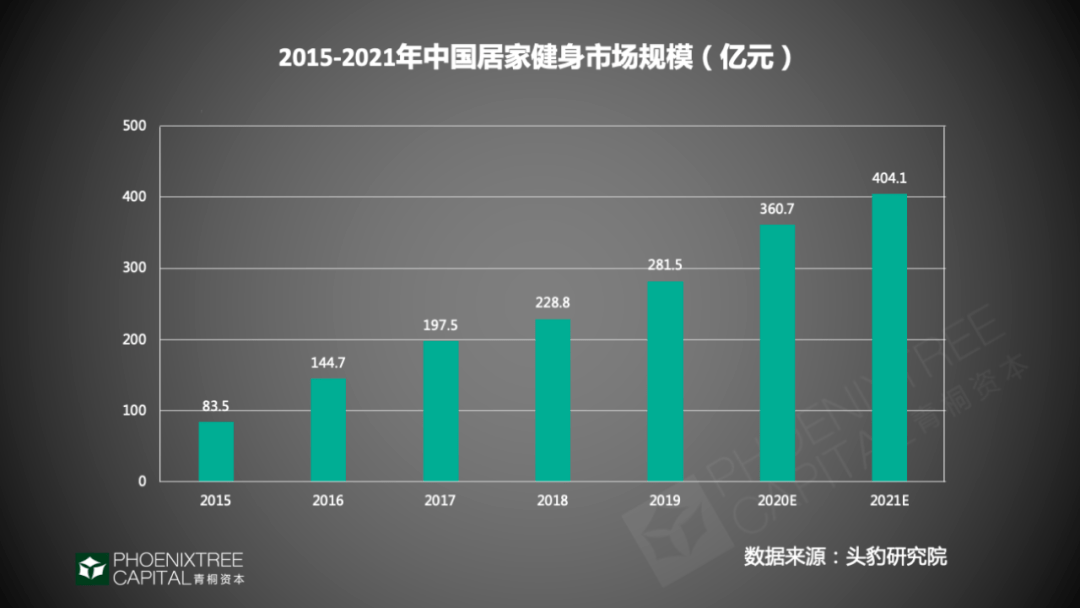

第二,从其产品销量看,具有明显的季节性,而疫情仅是催化。据2018-2020年淘数据,健身器械销量每年呈现2个高峰,分别在2-3月、11-12月。其中疫情之下,2020年2-3月,峰值格外明显;

最后,疫情后健身意识增强,行业增长空间大。据麦肯锡《中国消费者报告2021》,疫情后线上健身用户增长23%,其中有意继续进行线上健身的占60%。先前国内居家健身普及率不高,来自英派斯招股书数据,中国城镇家庭平均每百户仅有4套健身器材,普及率不足5%。

居家健身备受创投青睐,成为二级市场“当红炸子鸡”,玩家接连入局。2020年的居家健身市场,又呈现哪些新特征呢?

2020年5大行业特征

居家健身是指在家中进行健身锻炼的行为,根据运动种类不同,可分为2种:徒手训练、器械训练。在聚光灯下,2020年居家健身赛道加速增长,呈现出5大发展特征。

1. 商业模式:软硬件结合是大势所趋

居家健身玩家众多,据企查查数据,2019年国内居家健身新注册企业有771家,较上年增长99%,2020年共429家。主要分为2类:第一,以软件起家的品牌,如Keep、咕咚、薄荷健康等;第二,主打硬件的企业,如舒华、金史密斯等。综观整个行业,纯软件玩家仍存在变现问题,纯硬件玩家则较为传统。

目前创业公司主要采用软硬件结合的商业模式。硬件是主要盈利点,据青桐资本调研,家用健身硬件毛利一般可达30%-50%;而软件的价值,通过内容付费、电商变现,多用来获客,增加用户粘性,但毛利并不高。据Peloton2020年第3季度财报,互联健身产品是其主要收入来源,占79%,订阅内容仅占21%。

综观国内玩家格局,主要呈现3大特点:1)软件起家的玩家,同步布局硬件来扩大盈利,且头部比较明确,Keep创立5年多,已“树大根深”;2)硬件切入的企业,传统健身器材玩家与创业公司并存,头部未定。但传统企业转身慢,如舒华、乔山,较难玩转线上新玩法;创业公司不断涌入,各细分品类都有机会跑出;3)巨头入局居家健身赛道,苹果于2020年9月推出在线健身课程Fitness+,小米、华为也早早布局可穿戴设备,期望从中分一杯羹。

另外,目前资本对该赛道的关注点,还在于国内Keep一家独大,其他玩家是否仍有机会跑出?横向对比国外玩家格局,美国市场除Peloton,新玩家Echelon Fitness也于2020年12月获高盛领投6500万美元,两者主打价格带不同。可见,该赛道依靠Peloton打开了市场容量,资本看到更多细分市场未被满足,新玩家仍有机会跑出。

在国内,新玩家的发展路径,多以单品类打出“爆款”,形成品牌优势,再做品类延展。野小兽以单车起家,2020年淘宝销售额超8500万,位居单车品类第一,后向跑步机、划船机等拓展。

2. 动感单车“秀肌肉”,健身镜受资本青睐

居家健身品类众多,跑步机牢牢占据家用健身器材销量的“中流砥柱”,据CBNData数据,2020年其销量占比第一。动感单车、智能健身镜受创投瞩目。健身周边产品,如智能手环、减震垫、筋膜枪等,也顺势爆发。据央视数据,2020年1-6月,筋膜枪销量增长20倍。

1)动感单车:居家健身的“潜力股”

动感单车作为骑行的室内场景,是软硬件结合的代表,也是Peloton、Keep首推的品类。其国内玩家超50家,据淘数据,2020年单车销量领先的品牌,包括汗马、野小兽、麦瑞克、Keep等,其中野小兽增量率高达191%。

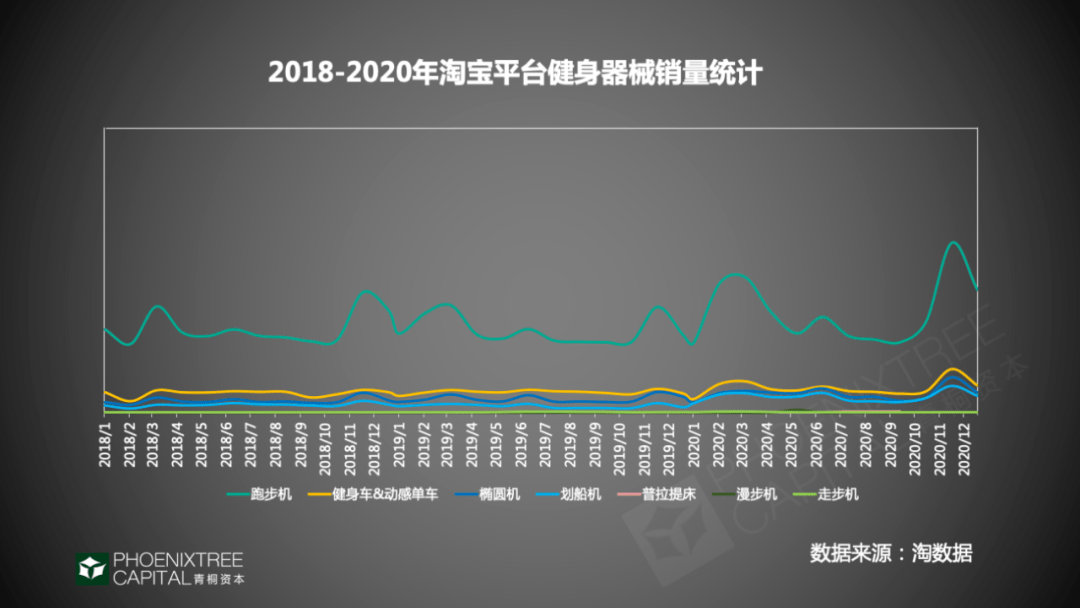

潜在用户规模也是动感单车的一大优势,以全球骑行人数、市场规模来佐证,来自猎豹大数据,全球总骑行人数已超11亿,占总人口的15%。另据Statista数据,2018年全球运动市场中,骑行的市场规模位居第一,达624亿美元。宅家场景下,动感单车所占空间、噪音小,市场增量空间大。

2)智能健身镜:是风口还是伪需求?

近2年,智能健身镜成为创投“新宠”,国内有超5家企业入局,据GymSquare不完全统计,包括Fiture、myShape、乔山、Justin&Julie Fitness、沸腾时刻等。其中,Fiture两年内完成3轮融资,投资机构中不乏凯辉基金、黑蚁资本、BAI、红杉资本中国等头部资本。

但目前健身镜整体销量不高,来自淘宝2月3日数据,平台销量前二的两款健身镜,捷捷健身mirror月销为480件,Fiture Slim仅291件。可见,智能健身镜这个新品类的真实需求,还有待消费市场检验。

3)居家衍生需求:静音、防护

居家场景下,健身器械主要呈现2大特点:第一,防护性能高的品类更受欢迎,如划船机、椭圆机等。据CBNData数据,2019年划船机购买人数同比增长高达60%,其能更有效避免对膝盖、脚踝的损伤。第二,静音产品是用户最大诉求。来自阿里数据,2018年大型健身器械功能诉求中,静音的搜索提及率最高,将近50%。

3. 内容为王,线上直播健身火热

2020年中国运动健身App用户数超3.5亿,据艾媒咨询数据,较2019年增长超12%。疫情期间,软件下载量一路走高,来自头豹研究院数据,2020年1-2月,Keep、薄荷健康APP日下载量增幅分别高达478%、341%。无疑,伴随居家健身设备销量“水涨船高”,健身内容也成为这个赛道“角逐者”的发力点。

目前,软件起家玩家在内容上相对领先,如Keep、咕咚等,在用户规模、日活、月活等数据上有优势。

疫情期间,直播健身“热火朝天”,Keep、咕咚等App推出线上直播课程,超级猩猩、威尔士、乐刻等线下健身房也在抖音、快手等平台开展“云健身”业务。据超级猩猩数据,2月6日单日直播同时在线人数超18万。但相比跨界直播的玩家,纯直播软件的情况并不乐观,据GymSquare数据,TT直播目前已无法登陆,业务团队在去年8月解散,距其完成A轮融资仅过半年。

另外,线上团操一度走红。来自《体育行业:国民运动健康趋势报告》,2019-2020年,团操课在各运动品类中增速最快。团操教育了用户为单节课付费的意愿,据36kr调研数据,潜在用户未来选择健身房的关键考虑因素中,办卡可以灵活选择月卡、次卡这一因素,占比第一。

4. 主流人群价格带:1000元以下

居家健身器械,复购频率较低,消费人群思考周期较长,其销售额的主要增长动力,在于购买人数的增加。那么,哪些人群是消费的主力呢?其购买又有哪些特点?

从年龄来看,据CBNData数据,25-35岁是居家健身主要购买力,这与国务院《全民健身计划(2016-2020)》统计的健身主力人群吻合。性别角度,女性消费者占比更高,超65%。

1000元以下,是目前主流健身人群可接受的价格带,据阿里数据,2018年购买跑步机/大型健身器械的用户,客单价在1000元以下的最高,占40%。另据青桐资本统计,截止2021年3月3日,淘宝销量前5的跑步机品牌中,4款价格在1000元以内。

另外,有个有意思的现象,二-四线城市对线上健身器械的购买力更强,据第一财经数据,2020年线上健身器械销售金额占比中,二-四线城市都普遍高于一线。青桐资本分析认为,主要是健身房数量较少,家庭使用面积大,居家健身场景更受欢迎。

5. 出海:居家健身的增量市场

中国是健身器材制造大国,据IBISWorld,2020年全球健身器材,近92.6%进口自中国(包括台湾)。疫情期间,我国家用健身器材出海订单激增,来自金史密斯数据,自2020年2月起,其WalkingPad一季度销售额同比增长400%。

目前品牌出海已被小家电、跨境电商验证成功,如科沃斯、SHEIN等。国外居家健身市场空间大,来自安信证券数据,欧美地区健身渗透率高达20%以上。

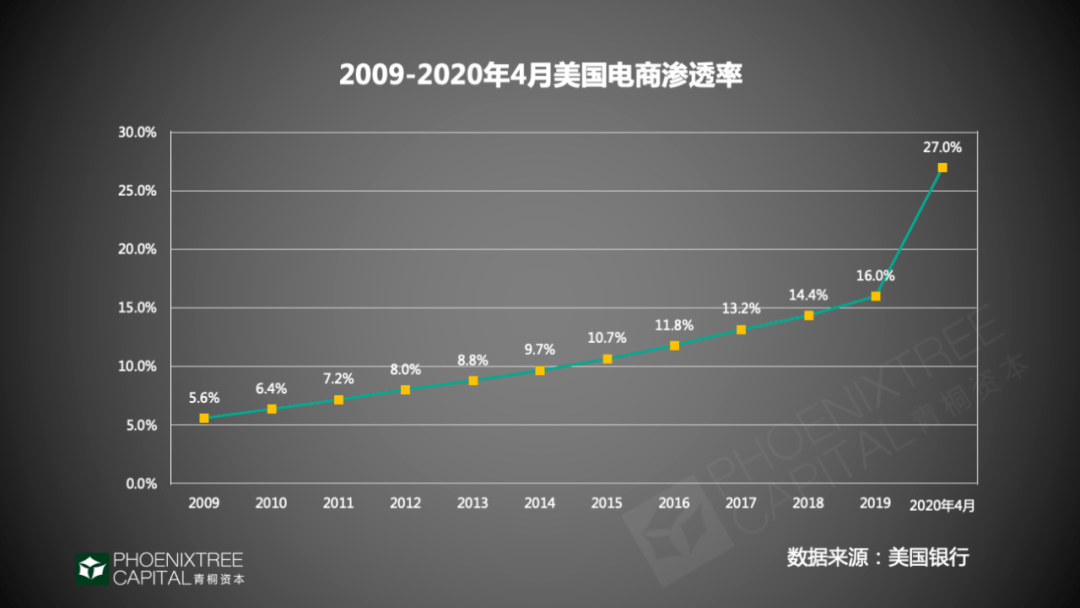

另外,国外电商渗透率的陡增,也为国内品牌出海提供了机会。据美国银行发布数据,2020年4月美国零售电商渗透率高达27%,而2019年仅为16%,前10年增长平稳。居家健身品牌凭借国内供应链优势,海外有望成为其一大增量市场。

综观2020年居家健身赛道,疫情变量下,商业模式以软硬件结合为主流,动感单车、智能健身镜等品类层出不穷,内容成为入局者的发力点,出海市场增势强劲。众多玩家的角逐中,资本有哪些考量?新品牌又该如何突围?

居家健身潮水翻涌,资本风向往哪吹?

中国健身行业起源于20世纪80年代,目前国内健身人群规模可观,据Fiture数据,我国约有6800万付费健身人群,付费意愿高于西方国家。而居家健身市场,尚处于教育消费者阶段,近年一直保持稳定增长,受到创投青睐。资本看该赛道的逻辑,主要从二级对标一级,寻找“中国的Peloton”。

在众多涌现的标的中,青桐资本研究认为,软硬件结合的项目是资本关注重点,其对硬件工业设计、软件运营等的要求更高。硬件层面,使用频率更高的品类更受欢迎,如跑步机、动感单车等。软件角度,内容粘性、用户数据是2大考量点。软件的价值在于提升用户粘性,可从3方面衡量:1)课程在线下被验证过受欢迎,课程体系设置合理;2)教练团队教课水平高,男女平衡。3)线上尽可能用音乐、灯光等还原线下的交互体验。

另外,出海项目也备受资本青睐。出海对产品本土化要求较高,传统是以硬件代工贴牌、软件授权的供应链出海方式。小家电、跨境电商的火热,则为居家健身品牌出海带来机会。

健身本质是“反人性”的活动,需要克服惰性才能产生结果。居家健身中,场景改变,用户在高频次、即时互动反馈中,有利于培养健身习惯。作为一个长期的事业,居家健身无疑将具有更有想象力的稳定增长空间。